Se pronostica de manera conservadora que África alcanzará la producción máxima de gas a 470 mil millones de metros cúbicos (Bcm) para fines de la década de 2030, equivalente a aproximadamente el 75% de la cantidad esperada de gas producido por Rusia en 2022, según una investigación de Rystad Energy.

lapatilla.com

A principios de marzo, la Unión Europea anunció su objetivo de reducir su dependencia del gas ruso en dos tercios solo para fines de este año y actualmente se dirige a una crisis de suministro que repercutirá en todo el mundo.

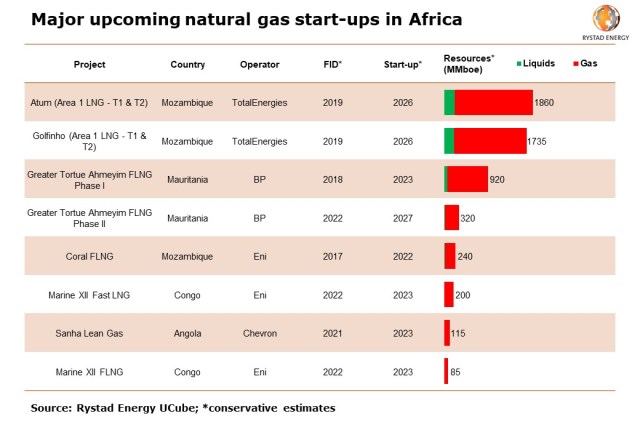

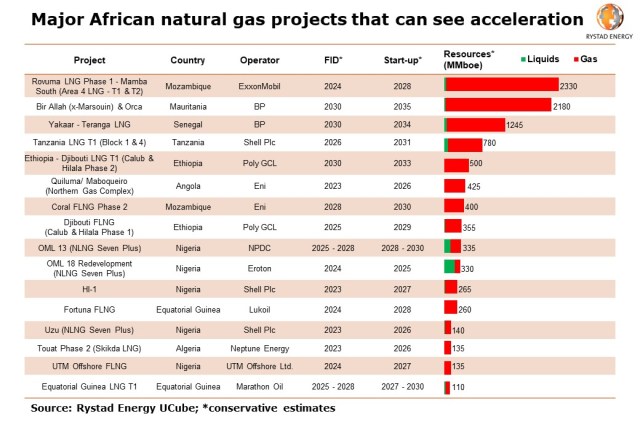

Incluso con la cantidad de proyectos de gas que se están desarrollando o retrasando actualmente, África todavía tiene un potencial de producción significativo. Se pronostica que el continente aumentará su producción de gas de aproximadamente 260 Bcm en 2022 hasta 335 Bcm para fines de esta década. Si los operadores de petróleo y gas deciden subir la apuesta en sus proyectos de gas en el continente, la producción de gas natural de África a corto y mediano plazo podría superar las previsiones conservadoras anteriores.

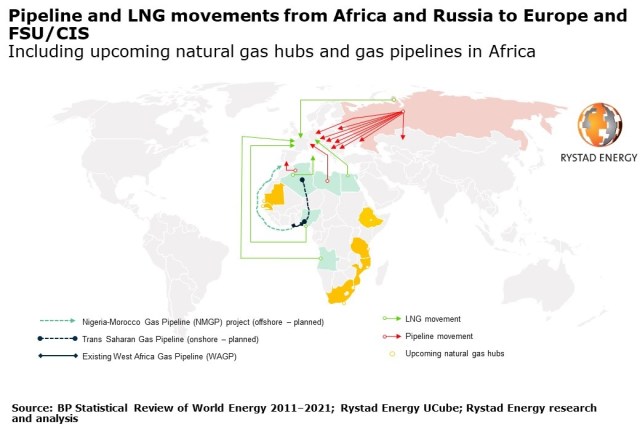

Rusia ha sido históricamente el principal proveedor de gas natural de Europa, con un promedio de alrededor del 62% de las importaciones totales de gas al continente durante la última década. África también ha sido un exportador constante de gas a Europa durante ese tiempo, con un promedio del 18% de las importaciones europeas de gas provenientes de África.

Sin embargo, históricamente se considera que los proyectos en África tienen un mayor riesgo y pueden retrasarse o no ser sancionados debido a los altos costos de desarrollo, los desafíos para acceder a la financiación, los problemas con los regímenes fiscales y otros riesgos superficiales. Sin embargo, las señales recientes de las grandes empresas de petróleo y gas como BP, Eni, Equinor, Shell, ExxonMobil y Equinor indican un cambio en la estrategia hacia una mayor inversión en África, con varios proyectos que anteriormente estaban congelados, incluido el gas natural licuado (GNL). proyectos, ya que consideran reiniciar o acelerar proyectos previamente archivados en respuesta a la creciente demanda global.

“La situación geopolítica en Europa está cambiando el panorama del riesgo a nivel mundial. Si bien los flujos de GNL desde los EE. UU. son sustanciales, la demanda es mucho mayor. Los importadores asiáticos y europeos deberán considerar las prioridades africanas a medida que desarrollen proyectos, ya que muchos productores africanos se están enfocando en suministrar energía localmente, así como a los mercados intraafricanos, además de atender a los mercados globales. La infraestructura de gasoductos existente desde el norte de África a Europa y las relaciones históricas de suministro de GNL hacen de África una alternativa sólida para los mercados europeos, después de la prohibición de las importaciones rusas”, dice Siva Prasad, analista senior de Rystad Energy.

Las naciones africanas que históricamente han sido proveedores de gas a Europa están bien situadas para aumentar sus exportaciones. La ventaja de África es que ya tiene gasoductos existentes conectados con la red de gas europea más amplia. Las exportaciones actuales por tubería desde África a Europa pasan por Argelia hacia España y desde Libia hacia Italia. Las conversaciones sobre gasoductos de larga distancia que conectan los campos de gas en el sur de Nigeria con Argelia a través del gasoducto transsahariano (TSGP) en tierra y el gasoducto de Nigeria Marruecos (NMGP) en alta mar se han recuperado en los últimos meses. Mientras que el TSGP tiene como objetivo utilizar los gasoductos existentes de Argelia para acceder a los mercados europeos, NMGP tiene como objetivo extender el Gasoducto de África Occidental (WAGP) existente hasta Europa a través de las naciones costeras de África Occidental y Marruecos. Más lejos, las exportaciones africanas de GNL provienen predominantemente de Nigeria y Argelia, con volúmenes más pequeños de Egipto, Angola y una fracción de Guinea Ecuatorial. Además, los descubrimientos a gran escala en alta mar en Mozambique, Tanzania, Senegal, Mauritania y Sudáfrica tienen el potencial de generar exportaciones adicionales de gas natural una vez desarrollados.

Europa ahora está considerando cómo se puede ayudar a las naciones africanas ricas en gas a aumentar la producción y las exportaciones en los próximos años. La decisión de la Unión Europea a principios de este año de que todas las inversiones en gas natural son equivalentes a las inversiones en energía “verde” indica que el gas africano se considera sostenible. La crisis de suministro impulsada por intereses de seguridad puede empujar a Europa a financiar proyectos que también ayudarán con la asequibilidad de la energía en casa. Por ejemplo, Europa podría ser un financiador clave del proyecto TSGP propuesto de $ 13 mil millones.

Salida de BP de Rusia: un impulso para el gas no contratado en Senegal-Mauritania

El presidente ejecutivo de BP, Bernard Looney, ha dicho que la decisión de salir de Rusia no solo es lo correcto, sino que también beneficia los intereses a largo plazo de la compañía. El gigante del Reino Unido registró recientemente cargos antes de impuestos de $ 24 mil millones y $ 1,5 mil millones en sus resultados financieros del primer trimestre de 2022 debido a su decisión de retirarse de Rusia. La compañía ahora está buscando proyectos africanos para aprovechar la oportunidad de apuntar a los mercados europeos con suministros de gas.

BP tiene varios grandes proyectos de gas en Senegal y Mauritania: los proyectos Greater Tortue Ahmeyim (GTA), Yakaar-Terenga y BirAllah LNG. Los volúmenes de GNL de la Fase 1 de GNL flotante (FLNG) de GTA de 2,5 millones de toneladas por año (tps) ya se han vendido, y parte del gas de Yakaar se utilizará como materia prima para la planta de gas a energía de Senegal. Mientras tanto, el gas de GTA LNG Fase 2, el gas restante de Yakaar-Teranga y BirAllah aún no están contratados y estos volúmenes podrían beneficiarse de lo que se espera que sea un mercado de GNL con suministro limitado en los próximos años. GTA FLNG Phase 2 tiene una capacidad planificada de 2,5 millones de tpa, mientras que las instalaciones de Yakaar-Teranga y BirAllah LNG podrían tener una capacidad de 10 millones de tpa. Sin embargo, la ingeniería y el diseño de front-end (FEED) en Yakaar-Teranga, que se inició en noviembre de 2021, determinará la capacidad final del proyecto, y BP también está realizando actualmente estudios para ver si acelerar el desarrollo del proyecto Bir Allah con el objetivo de vender en Europa. Al igual que BP, otras empresas importantes también podrían mirar hacia sus carteras de gas africano para abordar el probable déficit de suministro de gas.

Eni planea aumentar el gas africano a Italia

El importante italiano Eni ha dicho que puede aliviar la dependencia de Europa del gas ruso hasta cierto punto a través del suministro de sus proyectos africanos, incluidos Argelia, Egipto, Nigeria, Angola y Congo-Brazzaville. El mes pasado, Italia, en asociación con Eni, firmó acuerdos para impulsar las importaciones de gas de las naciones norteafricanas de Argelia y Egipto, y luego, más recientemente, dos acuerdos más de suministro de gas con dos naciones del África subsahariana, Congo-Brazzaville y Angola. Otras naciones africanas en las que Eni tiene importantes carteras upstream, gracias a las cuales las autoridades italianas podrían firmar acuerdos relacionados con el gas, incluyen a Mozambique, Nigeria, Ghana, Costa de Marfil y Libia. Nigeria se encuentra actualmente en el proceso de aumentar la capacidad en el proyecto Nigeria LNG de 22 millones a 30 millones de tpa a través de su esquema Train 7 y eliminar cuellos de botella,

Equinor, Shell y ExxonMobil salen de Rusia: reenfoque para los activos de GNL de Mozambique y Tanzania

Equinor, ExxonMobil y Shell, como BP, tienen importantes carteras de GNL en África que aún no se han desarrollado, y pueden buscar estos recursos masivos de gas para contrarrestar el posible déficit de suministro de gas en el futuro. ExxonMobil tiene una participación del 25% en el Área 4 en Mozambique, con un potencial significativo para agregar más trenes de expansión. Se esperaba que Mozambique se beneficiara de la decisión de la UE de clasificar las inversiones en gas como verdes, incluso después de que una insurgencia islamista en la provincia de Cabo Delgado, rica en gas, paralizara las inversiones planificadas. El escenario actual de una posible crisis de suministro de gas podría hacer que el país acelere el desarrollo de sus recursos de gas. La retirada del mayor estadounidense de Rusia podría llevar a que finalmente sancione su plan previsto de Rovuma LNG en Mozambique.

Las salidas anunciadas de Rusia por parte de la gran empresa anglo-holandesa Shell y el gigante estatal noruego Equinor podrían hacer que la pareja se vuelva a centrar en el desarrollo de GNL de Tanzania estancado durante mucho tiempo. La mayor demanda de gas natural impulsada por la guerra en curso en Ucrania y las retiradas de los suministros rusos también podrían impulsar un enfoque renovado en la exploración y el desarrollo en Nigeria para alimentar estas exportaciones de GNL durante un período prolongado. Muchos otros proyectos en el continente también podrían acelerarse para aumentar las exportaciones de gas.